© Written by J.Y. WANG

今年股灾后其实一直不愿正视自己犯下的总总错误,本应好好反省一下但总是难以面对,妄图逃避。

看到雪球上说:“投资要趁早,刻骨铭心的亏损最好也趁早,很多失误一般都是必须经历的。在资金少的时候亏一次,其他收入能很快填补亏空,对复利的杀伤不是致命的,真的把投资当一辈子认真对待的人,小心呵护自己的资金是必须的。应该在年轻的时候找到自己的定位,打牢基础。”,这样想来也就不那么难过了,虽说已过而立之年,但亡羊补牢为时未晚。但不管怎么说最重要的是感谢LP的支持。今天狠下心来好好整理一下。

丁圣元先生在《投资正途》关于如何认识自身的错误谈的比较深刻,这里再次温习一遍:

“成功需要任何方面都成功,而不成功则只需要一个地方出问题就足以了,虽然很多不成功的事例往往由于多种原因所造成。这就像自行车链条,如果要顺利地传递动力,那么链子上每一节都必须连接在一起,每一节都必须具有足够的性能;反过来,只要任何一节断开,则整个链条就失去了全部传动功能。由此可见,第一,各种成功都是相似的,各方面、包括细节在内,都必须成功;第二,成功不是一件容易事,既需要各事项主次分明、时机完美,又需要面面俱到、滴水不漏;第三,失败很容易,也很常见。

因此,从错误中学习,可能是我们最重要的学习方式。道理很简单,如果我们要学习“成功”,就必须一下子将关系到成功的所有方面都学到手,甚至细节都不能错过,一般说来,我们做不到一下掌握所有方面。何况成功不是容易的事,如果我们打算从他人或自己的成功事例中得到启发,自然也不容易;反过来,错误我们倒是经常犯,他人和自己犯错误的事例都很常见,从中得到启示很容易。

偶然出现的错误虽然常见,但是我们往往不知道事情的起因,难以总结经验教训。如果我们所犯的错误具有重复出现的特征,也就是说具有一定的系统性和一贯性,而不是纯粹的随机事件,那么在我们认识事情的起因、总结其中的一贯性之后,就能有意识地避免类似错误(或者说性质相同的错误)重复发生,这就是从错误中学习的过程。如果我们不断努力,一次一类地改正错误,实际上就是在改正我们的投资行为模式,系统地提高我们“平均和一贯的投资收益率”,一步步向“成功”逼近。俗话说,“失败乃成功之母”。在投资事业上,避免重复同一类错误才是成功的正途。在笔者看来,通过有步骤地解决重复性错误的办法来改进自己的投资行为模式,很可能远远比模仿巴菲特或者索罗斯那样的成功典范更有效、更实际、更能针对投资者的个性。

为了改正错误首先必须认识错误。很多时候即使已经清楚地认识到这些错误属于危险的交易习惯,偶尔仍然会重犯。这一点看似矛盾,实际上反而突出地说明这些错误是不容忽视的,需要投资者一再努力才能加以避免,也突出地说明这些错误的来头很不简单,而是扎根于人性的弱点——比如懒惰,在漫不经心、不假思索的习惯下走“随手棋”;比如从众,不知不觉地总是模仿他人的投资行为,总是以为多数人的做法才是最妥当的做法;比如贪婪和恐惧的情绪,常常利令智昏,压制了投资人的理性,使之仅凭冲动行事。各种常犯的错误往往不是孤立的,而是具有相同的根源。在很多情况下,犯这个错误的投资者,也会犯另一类错误。”

回到正题:

先说说已经有的一些经验:

0、必须是闲置资金投资于股市,这对于心态,计划的执行起决定性影响;

1、使用简单好用的理论:均线,关键价位,PE,PB;

2、标的要少,最多3~5只;

3、底部放量时应当关注;

4、中线心态,手里留点,逢高出点,逢低接点,滚动操作是上策;

5、注意技术指标的背离,而不是指标的当前数值;

6、洗盘和出货最重要的区别在于一个量缩一个量增;

7、设定止损,尽量少做日内;

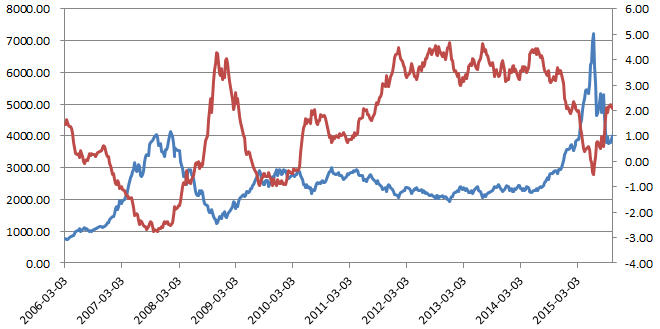

8、成熟市场的市盈率中枢约为15,但上证指数无法反应国内市场;

9、中短期主要赚取价差收益,成熟市场长期投资股票的主要受益来源是股息收益;

10、睡得着,情绪稳定的仓位才是好仓位,大涨大跌都不难过;

11、相信市场的力量;

12、好好工作是根本;

这里谈谈本次股灾的一些错误,其实,启动点和目标高度判断基本都正确,但是操作却杂乱无章,赌徒心态明显,大部分损失发生在IF的高波动性上。

1、无法执行交易计划;

2、容易受情绪控制;

3、拿不住单;

4、止不了损;

5、高波动性对杠杠打击过大;

6、受消息面影响太大,特别是国家救市影响判断;

7、精力有限又想全盘控制,必然导致杂乱无章;

那么如何面对这个问题?我想这不是简单靠意志品质能够解决的,需要一个系统的一贯的可操作的行为准则来约束自己。

那么这个准则如何设计呢?买什么、卖什么、怎么买、怎么卖?现在来看还需要日后不断完善,逐步建立自己的交易系统。

初步计划:

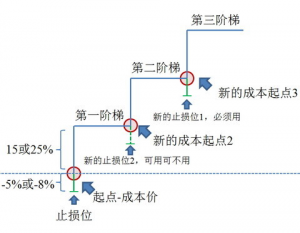

0、首先再次强调坚决执行交易策略的风险纪律,资金管理的风险纪律中的各项要求。

1、估值应该作为主要交易的刻度指标;

2、采用长期分批建仓,逐步收割方式;

3、按月执行交易计划,可定期不定额;

4、以ETF作为主要交易标的(理由:便于标的选择、PE/PB估值有效、适合长期跟踪、适合精力有限);

5、不做高波动性标的交易;

6、ETF买点必要条件:盈利收益率要大于10%即PE小于10,且大于长期国债利率的2倍以上。例如6~8PE是比较好;

7、ETF卖点必要条件:当存在比股市盈利收益率更高的稳健品种时。例如达到18PE是开始卖出,买入收益率5%~6%的稳健理财产品;

8、定期定投资金=起投金额*[(1.01)^第n月]*(10PE/当前PE),或将资金分份,定期不定份投入;

9、当有多余闲散资金,确有余力时可做网格交易,一格资金量的1%,网格间距5%。