《雨霖铃·寒蝉凄切》——柳永

寒蝉凄切,对长亭晚,骤雨初歇。

都门帐饮无绪,留恋处,兰舟催发。

执手相看泪眼,竟无语凝噎。

念去去,千里烟波,暮霭沉沉楚天阔。

多情自古伤离别,更那堪,冷落清秋节!

今宵酒醒何处?杨柳岸,晓风残月。

此去经年,应是良辰好景虚设。

便纵有千种风情,更与何人说?

写在前面的话

前一阵子在研究荷载的概率统计时,一直有一个想法,就是分析股市的估值问题。我们知道经济是有周期的,经济周期是由债务周期引起的,而债务的周期也会引起资产价格周期。那么股票市场(不是单一股票)的周期也并不是偶然的。

在这些周期中,产生一个简单的问题:买入指数时的估值高低,以及持有期的长短,对回报率有怎样的影响?

市场跟踪的度量选用

众所周知,上证指数是失真的。这里推荐使用中证流通作为全市场情况的度量来分析问题。

中证流通指数是综合反映沪深两市全流通A股的跨市场指数。该指数的样本由已经实施股权分置改革、股改前已经全流通以及新上市全流通的沪深两市A股股票组成,以综合反映我国沪深A股市场中全流通股票的股价变动整体情况。

P.S. 另外,下图是中证规模指数系列间的关系。可以作为选用ETF标的参考。其中,中证800可以大致类比于标普500。

市场估值的概率分布

市盈率是指股票价格除以每股收益EPS的比率。市盈率的倒数就是当前的股票投资报酬率,市盈率越高,收益率越低。

而市盈率TTM称为滚动市盈率,一般是指在一定的考察期内(一般是连续12个月/4个财季)的市盈率。

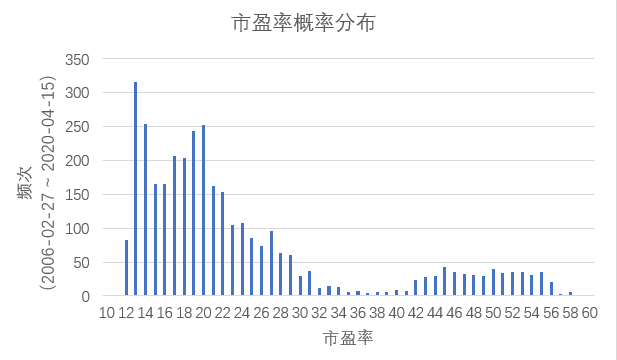

这里采用中证流通指数的滚动市盈率,作为市场估值的度量。数据采用中证流通指数2006-02-27至2020-04-15日间的数据。

A股不同估值的分布并不以正态分布呈现的。可以看到,其分布呈现估值高(泡沫)的一边更为肥尾的形态(正如肥尾分布的名字所体现的,即使在远离峰值的远端,罕见事件还是有相当的概率会发生的。)。

估值&持有期与回报率的关系

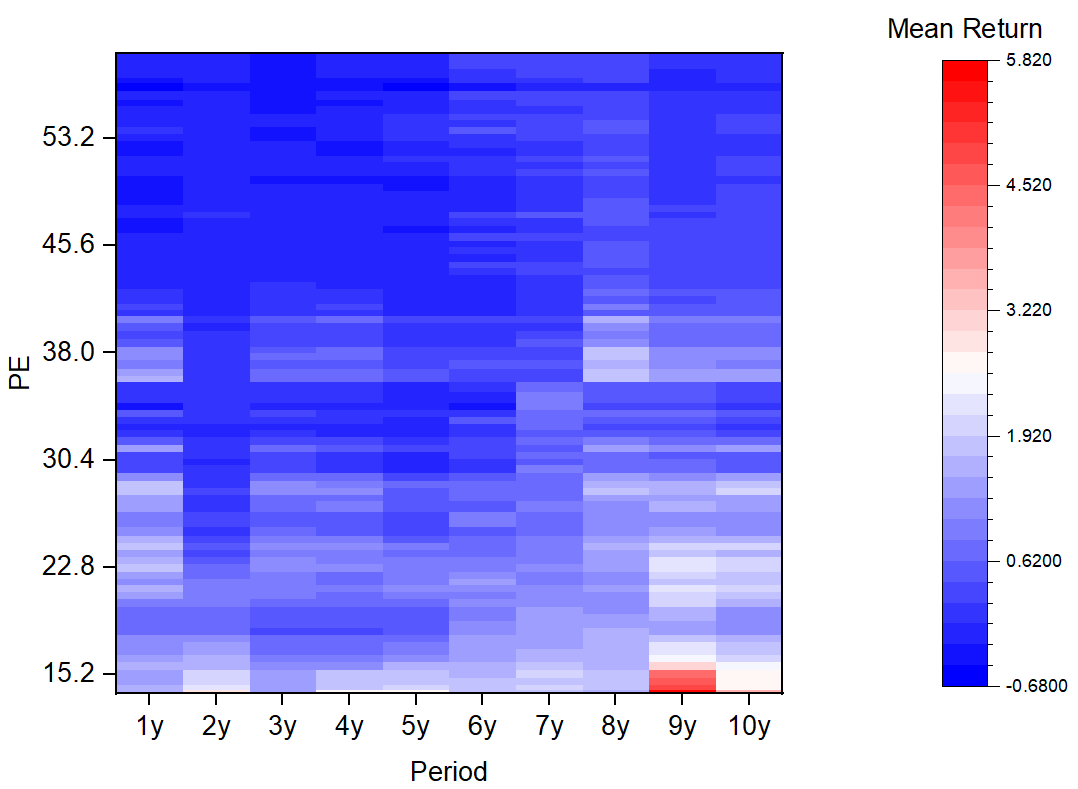

注:数据采用中证流通指数2006-02-27至2020-04-13日间的数据分别计算持有期为1至10年的名义收益率。每年的交易日取为250日天,滚动计算。(数据样本还是太短,可能对结果影响较大,但总体规律应该是没问题的)

可以看到,A股买贵了的时候难以取得高回报。

同时,随着初始买入估值的提高,所取得高回报的时间也就会变长。

不过,可能是由于市场的高增长以及高波动,回报均值较高(>2.5倍)的时期则分别出现在买入估值不同的阶段。 这反映出两点:一、在高增长、同时估值体系畸形的市场,估值并不能够完全决定回报率。 二、A股历史上真正便宜的时间太少。

但总体上,从回报率的均值来看,遵循很明显的三条规律。

- 买的越便宜,获得的回报越高。

- 持有时间越长,获得的回报越高。

- 买的太贵了,拿再长时间都不会有好的收益。

注意,回报率的上升并不是线性的,而是在持有时间、估值高低两个要素相叠加的时候,显著的高于其它任何时候。例如红色的区域,估值最低的区域买入,持有9年能够达到6倍的收益率。

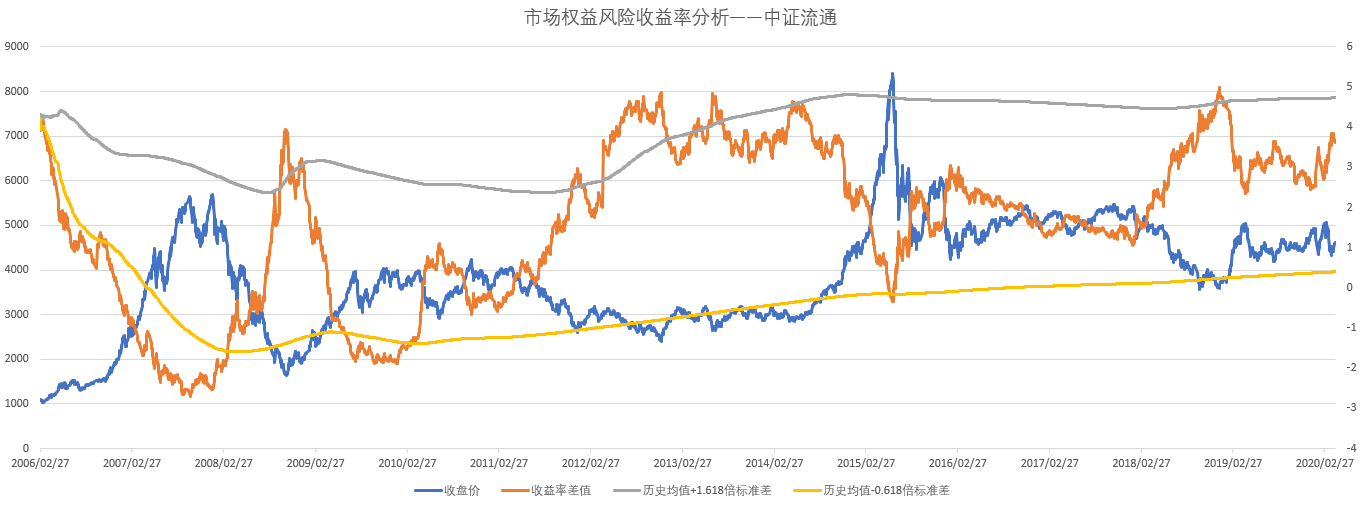

权益风险溢价作为指标

对于市场指数,如果我们能够找到一个比较基准,选择在概率大的时候下注,那么赢面应该更大。采用相对估值来比较当下可选择的风险敞口,则是一种可行的方法。

我们都知道,天上不会掉馅饼,风险与收益总是相关的。根据权益风险溢价ERP (Equity Risk Premium)的定义:市场投资组合或具有市场平均风险的股票所必需的收益率与无风险收益率之间的差值。则权益风险溢价ERP=权益收益率-无风险收益率。含义是承担权益风险得到的超额补偿。

再改写一下

ERP=(权益收益率-信用债到期收益率)+(信用债到期收益率-无风险收益率)

ERP=扣除债务风险后的剩余价值+信用利差

ERP=成长风险溢价+信用风险溢价

如果分析上式的情况,就可以发现,市场是成长出了问题还是债务和信用出了问题。

回过头来,当我们分不清纷杂的原因时,可以只看权益风险溢价ERP,具体的

用滚动市盈率PE的倒数来代替权益收益率

用十年期国债到期收益率来代替无风险收益率

则,权益风险溢价=滚动市盈率PE的倒数-十年期国债到期收益率

结论

1、我们在那里:市场的估值中值在钟摆的正中,但是市场的价格会以之为中心左右摇摆。这种摇摆的方向和力度本身很难预测,但你所能明白的是市场所处于钟摆中的位置。你所能做的最好的选择是依据这种位置进行判断和行动,而不是判断钟摆的方向和力度。

2、给普通懒人的启示:

- 只能用闲钱投资,因为平均来看,较高的收益要持有近9年的时间。

- 权益风险溢价,可以作为安全边际的判断指标。